収入印紙は種類も多く、その購入・受払・貼付、および消印の煩わしさばかりでなく、常に紛失破損などのリスクを伴う現金同様の金券です。

また、その管理には大変神経を使い手間もかかります。

これらの問題を一挙に解消し、安全確実な印紙税管理をもたらす方法があることをご存じでしょうか。

印紙を貼らないで印紙税を納付する方法

印紙税を納付する方法は、収入印紙の貼り付け以外にもあります。

印紙税の納付は、課税文書に収入印紙を貼付して消印をすることで納付するのが原則ですが、事前に申請などを行うことで、その他の納付方法を取ることもできます。

頻繁に印紙税の納付がある場合は、これらの方法を取り入れることで、事務負担を軽減できます。

印紙税の納付方法は、主に下記の4つがあります。

(1) 収入印紙による納付(原則)

課税文書に収入印紙を貼付し、消印をすることにより納付します。

詳細は、過去記事をご参照ください。

(2) 税印を押す方法(特例)

事前に印紙税を納付し、税務署に設置されている「税印押なつ機」で、税印を押す方法です。

税印は、機械の圧力で紙面に凹凸の印影をつけることで表示されます。

この方法は、あらかじめ税務署長に「印紙税税印押なつ請求書」を提出する必要があります。

(3) 印紙税納付計器で納付印を押す方法(特例)

所轄税務署長の承認を受けて「印紙税納付計器」を設置し、この計器で課税文書に納付印を押すことができます。

事前に納付した印紙税の金額を印紙税納付計器にセットし、その金額の範囲内で納付印を押すことができます。

この納付印は、どのような種類の課税文書にも押すことができますし、承認を受ければ、設置者が受け取る課税文書にも押すことができます。

この方法は、あらかじめ税務署長に「印紙税納付計器設置承認申請書」の提出・承認が必要です。

(4) 書式表示による方法(特例)

ある条件に該当する課税文書は、所轄税務署長の承認を受けて所定の書式を表示することで、金銭で印紙税の納付をすることが可能となります。

一カ月間の作成数量を、翌月末日までにとりまとめて申告し、その申告に係る印紙税を、金銭で納付することになります。

この方法は、あらかじめ税務署長に「印紙税書式表示承認申請書」の提出・承認が必要です。

税印を押す方法

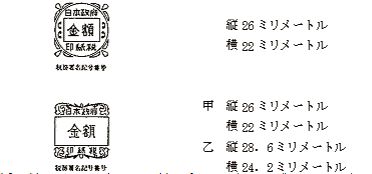

主に株券等で利用していて、「税印」と浮き彫りで表示されます。

課税文書が大量にあり、一枚一枚印紙を貼っていては手間がかかるような場合、税印を利用すると負担を減らすことができます。

具体的な手続きは、以下のとおりです。

| 1.印紙税相当額を、金融機関または税印押なつ請求書を提出する税務署に納付 |

| 2.税印押なつ機を設置している最寄りの税務署にて、下記書類を提出

①印紙税税印押なつ請求書 ②税印押なつを受けようとする課税文書 ③納付した印紙税の領収証書 |

| 3.税務署にて課税文書に税印の押なつを行う |

税印による印紙税納付は、課税文書の作成に先立って行われます。また、税印には納付した印紙税相当額は表示されません。

そのため、作成するときでないと印紙税額が確定しない文書は、税印押なつでの納付はできません。

ちなみに、税印押なつ機がある税務署は、主要な税務署に限られていますので、注意が必要です。

出典:国税庁

詳しくは、国税庁ホームページ(外部リンク)をご覧ください。

印紙税納付計器で納付印を押す方法

印紙税納付計器での方法は、課税される印紙税相当額が表示された納付印を、印紙税納付計器で押すことで納税するものです。

印紙税をスタンプで納税するので、印紙の購入・管理・割り印などがいらず、収入印紙の紛失・毀損などの事故が防止できます。

この納付印は、どのような種類の課税文書にも、また、承認を受ければ設置者が受け取る課税文書にも押すことができます。

印紙税納付計器を使用する手順は、以下のとおりです。

| 1.管轄税務署長に設置承認申請を行う |

| 2.承認された場合、税務署長から申請者に対して承認番号が通知 |

| 3.印紙税納付計器を購入・設置 |

| 4.必要とされる印紙税相当額を現金で納付し、印紙税納付計器へ納付額をセット |

| (金額のセットは、税務署で所定の措置を行った上で封印) |

使用方法は、納付計器で、課税文書に印紙税相当額を表示した納付印を押印します。ただし、あらかじめ納付した金額を限度とします。

押した納付印の金額計が、あらかじめ現金で納付した印紙税相当額に達したときは、納付計器は自動的に停止し、それ以後、納付印を押すことができないようになっています。

納付計器が作動しなくなったら、再度、納付計器を税務署に提示して、必要な額の印紙税相当額を現金で納付し、印紙税納付計器をその額に合わせてセットしてもらうことで、納付印を押すことができるようになっています。

印紙税納付計器を使用すれば、印紙を貼る手間がなくなり、しかも印紙を保管する必要もないため、安全確実な印紙税管理が実現します。

納付印によって押される印影には、次の二種類があります。

出典:国税庁

詳しくは、国税庁ホームページ(外部リンク)をご覧ください。

書式表示による方法

この方法は、収入印紙を貼付するかわりに、税務署長の承認を受けてレシート等に所定の表示をすることにより、金銭で印紙税を納付する方法となります。

家電量販店や飲食店など、現金を頻繁に領収する業種で、レジごとに収入印紙を備え付けて領収時の印紙の貼付をすることは、貼付漏れの可能性が高くなります。

書式表示により申告納付を行えば、システム修正が必要となりますが、レジごとの管理は必要なくなり、貼付漏れの心配もなくなります。

承認の要件は以下のとおりです。

| 1. 様式または形式が同一であること 同一かどうかの判断基準は、文書の名称、記載内容、大きさ、彩紋などとなります。 例えば、作成日付、数量、記載金額などの記載欄を空欄にした定型化された様式であれば、作成の度に空欄の部分を記載したとしても、同一の文書として取り扱われます。 また、彩紋については、色が異なる程度のものは同一の文書の範囲に入ります。 |

| 2. 作成の事実が後日においても明らかにされること 書式表示による納付方法は、課税文書を作成した月の翌月末日を納期限として印紙税を納付するものであるため、その作成事実が後日になっても明らかになるような記録が必要となります。 |

| 3. 作成される課税文書が、次のいずれかに該当すること ① 毎月継続して作成されることになっている課税文書 ② 特定の日に多量に作成されることになっている課税文書 |

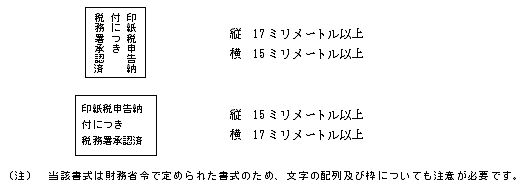

| 4. 承認を受けた場合には、次のうちいずれかの表示をすること 印紙税申告納付につき〇〇税務署承認済 縦17ミリメートル以上 横15ミリメートル以上 印紙税申告納付につき〇〇税務署承認済 縦15ミリメートル以上 横17ミリメートル以上 (※) 〇〇には承認をした税務署名が入ります。 |

書式表示を行うにあたっては、管轄する税務署に「印紙税書式表示承認申請書」を提出します。

「印紙税申告納付につき○○税務署承認済」という書式表示が入ったレシートを作って、承認申請書といっしょに税務署に提出します。

書式表示の大きさには規定があり、縦15ミリ・横17ミリ以上(縦と横は逆でも可)です。

出典:国税庁

問題なければ、後日、税務署から承認の通知が届きます。これで、お客様に書式表示をしたレシートを発行できることになります。

書式表示での納付方法は、課税文書を作成した月の翌月末日を納期限として印紙税を納付します。

詳しくは、国税庁ホームページ(外部リンク)をご覧ください。

まとめ

いかがでしたか。

印紙税を納付する際は、課税文書に収入印紙を貼付し、消印をすることにより納付するのが原則ですが、事前に申請などを行うことで収入印紙の貼り付け以外の納付方法を取ることもできます。

特に印紙税の納付が頻繁である場合は、収入印紙の貼り付け以外の方法を選択するほうが、事務負担を軽減できるものと思われます。